法人股东股权转让纳税筹划策略

发布时间:2021-10-9 浏览次数:3090

在法人股东转让股权的实践业务当中,主要涉及到印花税和企业所得税(溢价转让的情况下)两种税。节约企业所得税是法人股东转让股权的业务中必须考虑的纳税筹划重中之重!笔者认为被投资企业存在未分配利润和盈余公积的情况下,可以采用先“转增资本+分配利润”再转让股权更节税。

根据《中华人民共和国公司法》第166条和168条的规定,公司分配当年税后利润时,应当提取利润的10%列入公司法定公积金。公司法定公积金累积额为公司注册资本的50%以上的,可以不再提取。公司的公积金用于弥补公司的亏损、扩大公司生产经营或者转为增加公司资本。但是,资本公积金不得用于弥补公司的亏损。法定公积金转为资本时,所留存的该项公积金不得少于转增前公司注册资本的25%。因此,如果法人股东投资的被投资企业将法定公积金转增资本,以便法人股东转让股权的投资成本增加少缴纳企业所得税时,必须要保证被投资企业的法定公积金不得少于转增前公司注册资本的25%。

2、居民企业从直接投资的剧本企业分回的股息红利免征企业所得税。

根据《中华人民共和国企业所得税法》(中华人民共和国主席令第63号)第二十六条第(二) 项的规定,符合条件的居民企业之间的股息、红利等权益性投资收益为免税收入,即免征企业所得税。因此,法人股东从被投资企业分回的股息红利免征企业所得税。

(二)法人股东转让股权的节税之秘诀::先“转增资本+分配利润”再转让股权

所谓的先“转增资本+分配利润”再转让股权是指:当被投资企业存在税后未分配利润和法定公积金的情况下,为了节约法人股东转让股权的企业所得税,必须先将被投资企业的法定公积金转增资本,然后将被投资企业的税后未分配利润分回法人股东,最后实行法人股权转让。

【案例分析:某法人股东先“转增资本+分配利润”再转让股权的节税分析】

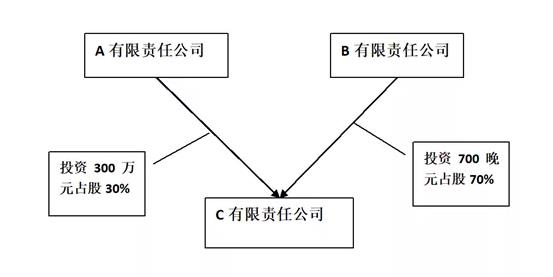

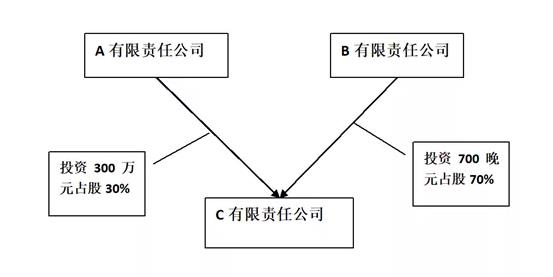

C公司注册资本1000万元,由两个法人股东构成,其中A公司投资300万元,占股30%,B公司投资700万元,占股70%。C公司的股权结构如下图所示:

C公司销售收入为3580万元,净利润为167万元,未分配利润为800万元,盈余公积金为500万元,企业所得税率为25%。A公司因资金链出问题,拟将其所持C公司的全部股权作价1500万元转让给B公司,届时C公司将成为B公司的全资子公司。请问如何进行纳税筹划,使A公司转让股权的税最低?

1、方案一:A有限责任公司直接将股权转让给B有限责任公司。

转让方法人股东A有限责任公司转让股权的企业所得税为:(1500-300)×25%=300(万元)。

转让方法人股东A有限责任公司转让股权的企业所得税为:(1500-800×30%-300)×25%=240(万元)

按照公司法第166条、168条规定,公积金转增资本时,所留存部门不得少于转增前公司注册资本的25%。因此,本案例中的C公司的盈余公积500万元,只能转250万元,于是C公司注册资本由原来的1000万元增加至1250万元。

因此,A公司投资成本=300+250×30%=375(万元),法人股东A有限责任公司转让股权的企业所得税为:(1500-800×30%-375)×25%=221.25(万元)

以上三种方案的应纳税所得额和转让股权的企业所得税如下图所示:

通过方案3与方案1比较,通过纳税筹划,A有限责任公司持由C有限责任公司的全部股权作价1500万元转让给B有限责任公司可以节约企业所得税78.75(300-221.21)万元。

从节税角度考虑,如果企业利率为负,还是建议平价转让股权,不用缴纳税款。如果企业有盈利,估计平价转让,税务局不一定可以通过,需评估一下资产,按照市场价确认转让价格。

税务筹划是企业通过合法手段,利用理财投资等活动进行筹划安排的“节税行为”,这里要提醒大家,税务筹划并不等于漏税偷税行为,这是需要非常注意的!

拨打电话

拨打电话 短信咨询

短信咨询 我要留言

我要留言 在线咨询

在线咨询