刚刚!税务总局明确,9月20日起,开具17%、16%、11%、10%税率蓝字发票的,必须在24小时内开完票!

9月20号起,17%、16%、11%、10%税率发票怎么开?手把手教你~

近日,国家税务总局发布《关于国内旅客运输服务进项税额抵扣等增值税征管问题的公告》(国家税务总局公告2019年第31号),对纳税人普遍关心的一些增值税征管问题进行了明确。

其中,对如何开具原适用税率发票的问题进行了明确。我们已把相关内容为大家整理好啦,赶紧收藏学习吧。

税务局明确了

今天起,原税率发票这样开

《关于国内旅客运输服务进项税额抵扣等增值税征管问题的公告》(国家税务总局公告2019年第31号)第十三条规定:

(一)自2019年9月20日起,纳税人需要通过增值税发票管理系统开具17%、16%、11%、10%税率蓝字发票的,应向主管税务机关提交《开具原适用税率发票承诺书》,办理临时开票权限。临时开票权限有效期限为24小时,纳税人应在获取临时开票权限的规定期限内开具原适用税率发票。

(二)纳税人办理临时开票权限,应保留交易合同、红字发票、收讫款项证明等相关材料,以备查验。

(三)纳税人未按规定开具原适用税率发票的,主管税务机关应按照现行有关规定进行处理。

新政提醒

必须在24小时内开完票

1.自2019年9月20日起,关闭增值税发票管理系统纳税人端自行开具17%、16%、11%、10%原适用税率发票权限。

【通俗的说】不能自行开具了,需要到主管税务机关办理临时开票权限后,在24小时的规定期限内开具原适用税率发票。

【提醒】如果自行符合规定重新开具13%/9%/6%/3%发票,不需要到主管税务机关办理临时开票权限。

【提醒】如果是2019年4月1日前的6%/3%专用发票,按规定重新开具蓝字发票,也不需要到主管税务机关办理临时开票权限。

2.自2019年9月20日起,纳税人需要通过增值税发票管理系统开具17%、16%、11%、10%税率蓝字发票的,应向主管税务机关提交《开具原适用税率发票承诺书》(附件2〕,办理临时开票权限。

临时开票权限有效期限为24小时,纳税人应在获取临时开票权限的规定期限内开具原适用税率发票。

【补充】若纳税义务发生时间在2019年4月1日前,进行申报未开具发票的,可以按照原税率补开;开具发票的,发生销货退回、开票有误、应税服务中止等情形但不符合发票作废条件,或者因销货部分退回及发生销售折让,可以按照原税率补开红字发票或蓝字发票。

3.留存备查资料:纳税人办理临时开票权限,应保留交易合同、红字发票、收讫款项证明等相关材料,以备查验。

【例】2019年9月21日,增值税一般纳税人在增值税税率调整前已按原16%、10%适用税率开具的增值税发票,发现开票有误需要重新开具的,应向主管税务机关提交《开具原适用税率发票承诺书》,办理临时开票权限,必须在24小时内,先按照原适用税率开具红字发票后,再重新开具正确的蓝字发票。

【例】纳税人2019年3月31日前开具了增值税专用发票,因销售折让、中止或者退回等情形需要开具红字发票的,从文件的要求是“自2019年9月20日起,纳税人需要通过增值税发票管理系统开具17%、16%、11%、10%税率蓝字发票的,应向……”,仅仅是要求“开具17%、16%、11%、10%税率蓝字发票”需要办理临时开票权限,并没有要求开具红字发票需要办理临时开票权限。

【例】增值税一般纳税人在增值税税率调整前已按原16%、10%适用税率开具的增值税发票,发现开票有误的,应如何处理?

增值税一般纳税人在增值税税率调整前已按原16%、10%适用税率开具的增值税发票,发现开票有误需要重新开具的,先按照原适用税率开具红字发票后,再重新开具正确的蓝字发票。

其中重新开具正确的蓝字发票流程:应向主管税务机关提交《开具原适用税率发票承诺书》(附件),办理临时开票权限。临时开票权限有效期限为24小时,纳税人应在获取临时开票权限的规定期限内开具原适用税率发票。

4.纳税人未按规定开具原适用税率发票的,主管税务机关应按照现行有关规定进行处理。

(1)若纳税义务发生时间在2019年4月1日前,未进行申报而开具发票的,纳税人应进行补充申报或者更正申报,涉及缴纳滞纳金的,按规定缴纳;

(2)若纳税义务发生时间在2019年4月1日后,不得开具原适用税率发票,已经开具的,按规定作废,不符合作废条件的,按规定开具红字发票后,按照新适用税率开具正确的蓝字发票。

5.开具红字发票

(1)纳税人开具了增值税专用发票,因销售折让、中止或者退回等情形需要开具红字发票的,具体应如何处理:

答:上例纳税人因销售折让、中止或者退回等情形需要开具红字发票的应分别按以下情形处理:

(一)销售方开具专用发票尚未交付购买方,以及购买方尚未用于申报抵扣并将发票联和抵扣联退回的,由销售方按规定在增值税发票管理系统中填开并上传《开具红字增值税专用发票信息表》,并按照调整前税率开具红字发票。

(二)购买方取得专用发票已用于申报抵扣,或者购买方取得专用发票尚未申报抵扣、但发票联或抵扣联无法退回的,由购买方按规定在增值税发票管理系统中填开并上传《开具红字增值税专用发票信息表》,销售方根据购买方开具的《开具红字增值税专用发票信息表》按照调整前税率开具红字发票。

(2)销售方开具红字专票,是否需要收回原蓝字发票:

根据《国家税务总局关于红字增值税发票开具有关问题的公告》(国家税务总局公告2016年第47号)规定,如果是销售方开具信息表,对于已经交付购买方的专票,购买方需要将未用于申报抵扣的蓝字发票的发票联及抵扣联退回给销售方;

对于购买方开具信息表的情形,如果购买方已经将专票用于申报抵扣,根据国税发〔2006〕156号第第二十五条的规定,认证相符的专用发票应作为购买方的记账凭证,不得退还销售方;如果未用于申报抵扣,但是发票联或抵扣联无法退回的也无需退回。

(3)销售方开具了专用发票,购买方未用于申报抵扣并将发票联及抵扣联退回的,销售方按如下流程开具增值税红字专用发票:

第一步:销售方在增值税发票管理系统中填开并上传《开具红字增值税专用发票信息表》(以下简称《信息表》)。销售方填开《信息表》时应填写相对应的蓝字专用发票信息。

第二步:主管税务机关通过网络接收纳税人上传的《信息表》,系统自动校验通过后,生成带有“红字发票信息表编号”的《信息表》,并将信息同步至纳税人端系统中。

第三步:销售方凭税务机关系统校验通过的《信息表》开具红字专用发票,在系统中以销项负数开具。红字专用发票应与《信息表》一一对应。

第四步:纳税人也可凭《信息表》电子信息或纸质资料到税务机关对《信息表》内容进行系统校验。

6.如何申报

【案例1】某增值税一般纳税人已在2019年2月就一笔销售收入申报并缴纳税款。2019年4月,该纳税人根据客户要求就该笔销售收入补开增值税专用发票(税率16%)。纳税人应当如何填写增值税纳税申报表?

答:按照《国家税务总局关于调整增值税纳税申报有关事项的公告》(国家税务总局公告2019年第15号)规定,纳税人2019年4月补开原16%税率的增值税专用发票,在纳税申报时应当按照申报表调整前后的对应关系,将金额、税额填入4月税款所属期的《增值税纳税申报表附列资料(一)》第1行“13%税率的货物及加工修理修配劳务”“开具增值税专用发票”相关列次。同时,由于原适用16%税率的销售额已经在前期按照未开具发票收入申报纳税,本期应当在《增值税纳税申报表附列资料(一)》第1行“13%税率的货物及加工修理修配劳务”“未开具发票”相关列次填写相应负数进行冲减。

【案例2】某纳税人为增值税一般纳税人,2019年4月发生以前月份有形动产租赁服务中止,开具红字增值税专用发票(税率16%),金额10万元,税额1.6万元,应当如何填写增值税纳税申报表?

答:纳税人2019年4月开具原16%税率的红字增值税专用发票,在纳税申报时应当按照申报表调整前后的对应关系,将红字冲减的金额、税额计入4月税款所属期的《增值税纳税申报表附列资料(一)》第1行“13%税率的服务、不动产和无形资产”“开具增值税专用发票”对应列次。

7.一般纳税人2019年4月1日后取得原16%、10%税率的增值税专用发票是否可以抵扣:

答:根据《国家税务总局关于深化增值税改革有关事项的公告》(国家税务总局公告2019年第14号)第一条、第二条规定,增值税一般纳税人在增值税税率调整前已按原16%、10%适用税率开具的增值税发票,发生销售折让、中止或者退回等情形需要开具红字发票的,按照原适用税率开具红字发票;开票有误需要重新开具的,先按照原适用税率开具红字发票后,再重新开具正确的蓝字发票。纳税人在增值税税率调整前未开具增值税发票的增值税应税销售行为,需要补开增值税发票的,应当按照原适用税率补开。

购入方纳税人4月1日后取得原16%、10%税率的增值税专用发票可以按现行规定抵扣进项税额。

8.取得了一张票面税率栏次填写错误的增值税普通发票,应该如何处理:

按照《中华人民共和国发票管理办法》规定,“不符合规定的发票,不得作为财务报销凭证,任何单位和个人有权拒收。”因此,可将已取得的发票联次退回销售方,并要求销售方重新为单位开具正确的发票。

附件:

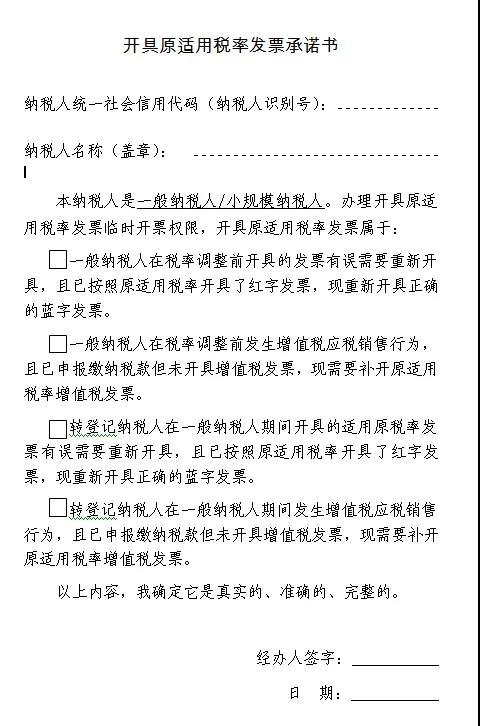

开具原适用税率发票承诺书

企业一站式服务平台

扫一扫,关注万业企业

工商注册、财税代账、审计评估、税务筹划、商标专利、资质审批、人才猎头、人才报名、金融保险、信用评级、法务咨询、项目申报

公司网站:www.wycszx.com

联系方式:400-0551-976

合肥总部:安徽省合肥市南一环与马鞍山路交口恒兴广场A座24楼

分部:合肥市行政服务中心一楼“万业公司代理窗口”(工商局窗口正对面)

分部:合肥市瑶海区行政服务中心一楼“万业公司代理窗口”(工商局窗口正对面)